Der Immobilienmarkt boomt in Deutschland seit Jahren. Die Preise steigen, die Mieten steigen. Steigen da nicht automatisch auch die Einnahmen für die Vermieter? Zumindest haben diejenigen einen Vorteil, die frühzeitig in das Immobiliengeschäft eingestiegen sind. Sie können entweder teuer verkaufen oder hohe Mieteinnahmen einstreichen. Aber wie verhält es sich mit Interessenten, die jetzt in Immobilien investieren wollen, um eine Rendite zu erzielen?

Die Finanzierung der Immobilie

Immobilien galten schon immer als sichere Geldanlage, allerdings ist dies nicht für jede Immobilie gültig. Wenn man jedoch an eine geeignete Immobilie gelangt, kann man diese durchaus gewinnbringend vermieten. Auch das Thema Finanzierung sollte dabei nicht außer Acht gelassen werden. Vergessen darf man dabei nicht, dass die Finanzierung von Renovierungen und Möbeln auch in schwierigen Situationen möglich sein muss.

Da der Kauf einer Immobilie in der Regel mit einer Finanzierung einhergeht, sollte man hier einige Punkte berücksichtigen:

• Je höher die Eigenkapitalquote, desto niedriger sind die Tilgungsraten und die Zinsbelastung.

• Eine lange Zinsbindungsfrist ergibt in Niedrigzinsphasen am meisten Sinn.

• Bei einer Anschlussfinanzierung sollte man zum heutigen Zeitpunkt mit höheren Zinsen kalkulieren.

• Eine hohe Tilgungsrate führt zu einer schnelleren Entschuldung.

Das Gute an der Immobilienfinanzierung ist der vergleichsweise günstige Zinssatz, beispielsweise im Vergleich mit Privatkrediten oder Ähnlichem. Das liegt an der Tatsache, dass der Bank mit der Immobilie eine hervorragende Sicherheit geboten wird. Kommt es zu einem Zahlungsausfall beim Schuldner, kann die Bank die Immobilie versteigern lassen und erhält somit in der Regel das fällige Geld zurück.

Wenn sich Ihre Bank darauf einlässt, sollten Sie eine Zinsbindung über 15 oder gar 20 Jahre vereinbaren, um möglichst lange von den derzeit niedrigen Zinsen zu profitieren. Dabei ist es ebenfalls sinnvoll, die Tilgungsrate hoch anzulegen, um schneller wieder schuldenfrei zu sein.

Das hat den positiven Nebeneffekt, dass die Restschuld am Ende des Darlehensvertrages geringer ausfällt. Dadurch sind Sie entweder in der Lage, die Restschuld sofort aus eigenen Mitteln zu begleichen oder aber die Kreditkosten der voraussichtlich teureren Anschlussfinanzierung fallen geringer aus.

Hierbei müssen Sie allerdings beachten, ob Sie sich die höheren Tilgungsraten leisten können. Bei der Kalkulation der möglichen Tilgungshöhe sollten Sie eine angemessene Instandhaltungsrücklage für Reparaturen und andere unvorhergesehene Ausgaben bereitstellen, um nicht in finanzielle Nöte zu geraten, wenn die Immobilie ein wenig Zuwendung benötigt.

Für diejenigen, die über ein ausreichend hohes Einkommen verfügen, empfiehlt sich eventuell ein Volltilgerdarlehen. Wie der Name schon sagt, wird bei diesem Kredit die gesamte Darlehenssumme während der Laufzeit abbezahlt. Eine Restschuld verbleibt am Ende nicht. Dabei ist zu beachten, dass die Tilgungsraten dadurch deutlich höher ausfallen. Eine längere Kreditlaufzeit verringert jedoch die Höhe der Raten.

Die Wahl der Immobilie

Neben der Finanzierung ist natürlich die Wahl einer geeigneten Immobilie immens wichtig. Zu den Faktoren, die eine Immobilie lukrativ werden lassen, zählen:

• Die Lage

• Die Ausstattung

• Die Vermietbarkeit

• Der Zustand

Für die Rendite ist selbstredend ein zuverlässiger Mieter von entscheidender Bedeutung. In strukturschwachen Regionen sollte man daher nicht investieren, auch wenn die Kaufpreise für dortige Immobilien um einiges geringer sind als in Großstädten. Ob eine Immobilie eine gute Rendite abwirft, hängt in erster Linie davon ab, in welcher Lage sie sich befindet.

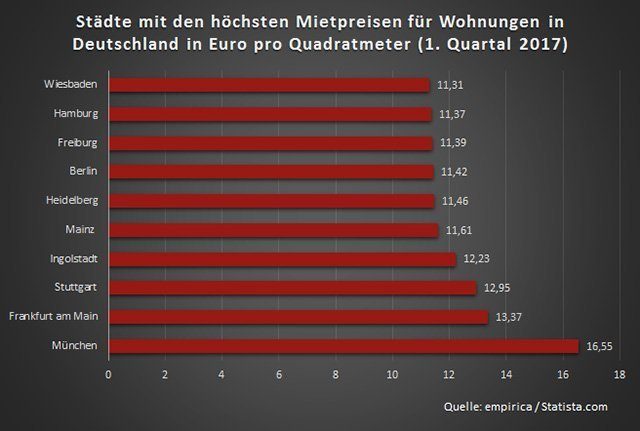

Für Investoren und private Anleger sind daher Großstädte und andere Regionen, in denen eine Verknappung des Wohnungsangebots besteht, interessant. München und Frankfurt weisen beispielsweise die höchsten Mietpreise in Deutschland auf. Auch der Wohnungsbestand in Hamburg wartet mit höheren Mietpreisen auf. Universitätsstädte wie Heidelberg können Vermietern ebenfalls sehr gute Renditechancen bieten.

Dabei zeigt sich, dass immer mehr kleine Wohnungen gefragt sind. Während im Jahr 2000 in Deutschland etwa 30 Prozent der Menschen alleine lebten, waren es 2010 bereits knapp 40 Prozent. Wohnungen mit einer Größe von 60 bis 80 Quadratmetern werden daher sehr häufig gesucht.

Beim Kauf sollte man darüber hinaus darauf achten, dass die angestrebte Immobilie keinen hohen Renovierungsaufwand nach sich zieht. Hier können sehr hohe Kosten entstehen, auch durch die Befriedigung neuer Regeln des Gebäudeenergiegesetzes (GEG).

Wie hoch ist die Rendite?

Diese Frage lässt sich nicht für jede Immobilie pauschal beantworten. Um die Rendite zu errechnen, müssen Sie die Erwerbskosten den Mieteinnahmen gegenüberstellen. Die Kosten setzen sich dabei aus dem Kaufpreis der Immobilie und den Nebenkosten, die aus der Maklergebühr, der Grunderwerbssteuer und dem Eintrag ins Grundbuch bestehen, zusammen.

Neben den bereits genannten Faktoren, die die Rendite vermieteter Wohnungen erhöhen können, gibt es einige Variablen, die teilweise unklar und nur zu schätzen sind. Dies sind Ausgaben, für die es sich lohnt, Reserven anzulegen. Dazu gehören neben den Reparaturen auch Ausgaben für die Instandhaltung, die nicht vollständig auf den Mieter übertragen werden können.

Diese Ausgaben zählen zu den Betriebskosten und mindern die Mieteinnahmen und damit zeitgleich auch die Rendite. Aus vermieteten Immobilien kann man jedoch auch steuerliche Vorteile ziehen, so dass sich die Rendite wieder etwas anheben lässt. Die Zinszahlungen können ebenso wie die Unterhaltskosten steuerlich geltend gemacht werden.

Steuerlich als Werbungskosten absetzen kann man beispielsweise die Zinsen für die Immobilienfinanzierung, aber auch die Bearbeitungs- und Notargebühren. Renovierungen hingegen lassen sich als Erhaltungsaufwand absetzen oder können, wenn die Renovierungen so weit reichen, dass sie den Standard oder die Nutzfläche der Immobilie erhöhen, als Herstellungskosten abgeschrieben werden. Wer seine Immobilie jedoch zu früh wieder verkauft, muss den Gewinn versteuern. Erst nach zehn Jahren ist der Verkaufsg

ewinn steuerfrei.

Es gibt also verschiedene Wege, die Rendite positiv zu beeinflussen. Um mit einer Immobilie langfristig Geld zu verdienen, muss man allerdings eine Menge Zeit und über ausreichend Know-how verfügen oder die Organisation outsourcen. Immobilienprojekte lassen sich steuerlich sinnvoll gestalten, am besten mit einem Steuerberater, um noch einige Prozentpunkte an Rendite herauszuschlagen.